AI伺服器L6/L10/L11/L12製程 潛力股出列

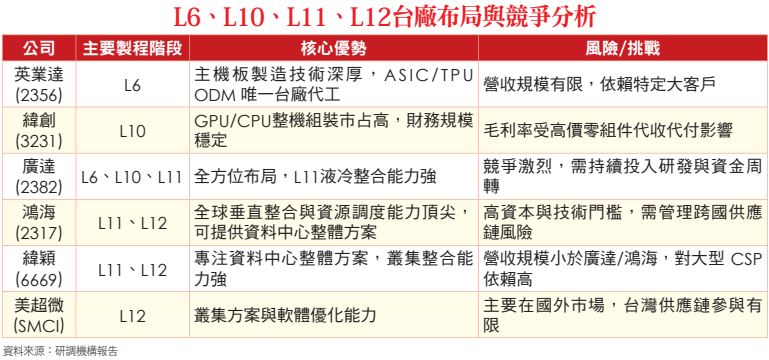

AI伺服器代工製造流程已經非常精密,從單一主機板到整個叢集交付,每個階段的技術門檻與資金需求差異極大,本期「產業關鍵報告」以「產業趨勢+公司營運+競爭優勢」為主軸,幫讀者抓住L6、L10、L11、L12在AI伺服器代工中的意義與相關台廠布局(見附表)。

【產業趨勢】

AI伺服器價值提升:從單機組裝(L10)→整櫃(L11)→叢集(L12),附加價值與技術複雜度快速提升。2026年高功耗GPU與全液冷Rubin平台,使L11/L12技術成為供應鏈新戰場。

液冷系統成為差異化競爭:Rubin平台單顆GPU功耗高達2.3 kW→冷卻系統設計決定安全與效益。L11液冷整合能力,直接影響伺服器可靠性與供應商議價權。

大廠爭奪高附加價值環節:L11/L12不僅是組裝,更是風險管理與整體效能優化。CSP(大型資料中心)買單的是完整解決方案,而非單台伺服器。

【投資觀察重點】

毛利vs.營收:L6高毛利、低營收,技術為核心競爭力。L10/L11高營收、毛利率稀釋,依靠大規模核心組件採購能力。L12附加價值最高,影響CSP訂單及長期客戶黏著度。

技術護城河:液冷技術、冷板焊接、防漏液感測、叢集軟體優化→L11/L12核心差異化。

資本與供應鏈整合能力:高價GPU/HBM4記憶體短缺→L10-L12廠商需強資金調度與全球資源分配能力。

L6準系統→技術深度:專精主機板與ASIC ODM,毛利率穩定。

L10整機組裝→營收規模:整機組裝核心元件,高營收但毛利率受零件代收影響。

L11機櫃整合→技術差異化:液冷整合、風險管理,增加議價能力。

L12叢集整合→高附加價值:叢集整合與軟體優化,直接決定大型資料中心方案交付,最能創造長期競爭優勢。

重點關注L11/L12技術能力+全球整合資源的大廠(鴻海、廣達、緯穎),以及L6/核心零組件高毛利廠(英業達、奇鋐、雙鴻),在2026年AI伺服器供應鏈中最具盈利潛力與競爭護城河。

2026年產業核心趨勢判斷

(1)AI伺服器已從「單機銷售」進入「整櫃/整廠輸出」時代,2024是GPU年,2025是NVL72年,2026是L11/L12整櫃交付年。

重點變化:CSP不再買「Server」,而是買「AI Factory」,代表毛利來源轉移到:液冷整合能力、高速網路調校、交付速度、叢集優化能力。

(2)Rubin平台=供應鏈分水嶺,Vera Rubin NVL72具備100%Direct Liquid Cooling、單GPU功耗2.3kW、每櫃價值暴增、每櫃液冷價值+17%等優勢,所以結論很清楚,沒有L11能力的ODM,未來只能當下游代工,能做L12的,才有議價權。

三檔最具投資潛力股

鴻海(2317):L10→L12一條龍霸主

NVIDIA核心供應商、L10~L12全段整合、垂直整合最完整、全球產能布局最強。投資邏輯:AI伺服器比重持續提升、L11/L12訂單快速擴張、可承接整個AI Factory專案。

廣達(2382):L11技術實力最強

NVIDIA HGX核ODM、液冷能力成熟、L11強勢、L12正在放量。投資邏輯:AI伺服器比重最高、NVL72受惠度高、L11毛利改善潛力最大。

英業達(2356):L6 + ASIC特殊定位

L6主機板強者、Google TPU代工核心、雲端ASIC最大受惠者之一。投資邏輯:TPU年增>40%、ASIC長期趨勢、CSP自研晶片爆發。

陳學進 顧問

客戶服務表單

媒體專訪

媒體專訪

應用市場擴大 矽光子行情火熱

戰略報告

戰略報告

神奇寶貝-二月必買紅包飆股完全攻略

顧問

顧問